|

Учебное пособие |

Цены и ценообразованиеРаздел: Экономика

|

Порядок установления цены на кредитные ресурсы

В зарубежной банковской практике применяется ряд моделей установления кредитной ставки: «стоимость плюс», «ценовое лидерство», «надбавки», «кэп», «стоимость-выгодность» и др.

Простейшая модель установления ставки по кредиту «стоимость плюс» подразумевает учет стоимости привлекаемых банком средств и его операционных расходов, связанных с этим. Расчет кредитной ставки по кредиту в данной модели осуществляется путем суммирования таких компонентов, как:

· стоимость для банка привлеченных средств в целях кредитования заемщика;

· банковские операционные расходы (отличные от указанных в п.1), в том числе заработная плата сотрудников кредитного управления, стоимость оборудования и материалов, необходимых для предоставления кредита и контроля над его погашением;

· маржа (компенсация банку) за уровень риска невыполнения обязательств;

· ожидаемая прибыль по каждому кредиту.

Каждый из указанных компонентов может быть выражен в форме годовых процентов относительно суммы кредита. Одним из недостатков модели «стоимость плюс» является предположение, что банк точно знает свои расходы и может установить ставку по кредиту без учета фактора конкуренции со стороны других кредиторов.

Упомянутые ограничения привели к появлению другой модели установления ставки по кредиту – ставки «ценового лидерства». Эта модель используется уже свыше 60 лет. Во времена великой депрессии 30-х годов крупнейшие банки США установили унифицированную ставку по кредиту, известную под названием «прайм-рейт» (иногда ее называют также базовой или справочной ставкой) и означающую самую низкую ставку, предлагаемую наиболее кредитоспособным клиентам по краткосрочным кредитам.

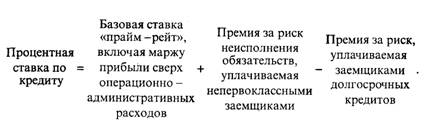

Фактическая ставка по кредиту любому заемщику определяется на основе следующей формулы:

В настоящее время в США преобладающей ставкой «прайм-рейт» считается ставка, объявленная 13 крупнейшими банками – «денежными центрами», которые регулярно публикуют свои ставки по кредитам. За многие годы эта базовая ставка изменялась очень редко. Однако в условиях стремительного развития рынка ценных бумаг и инфляции возникла плавающая ставка «прайм-рейт». Она основана на изменении таких важных ставок денежного рынка, как ставки по 90-дневным коммерческим бумагам и депозитным сертификатам. Ведущими банками – «денежными центрами» были разработаны две различные формулы расчета плавающей ставки «прайм-рейт»: а) метод «прайм +»; б) метод «прайм х».

Например, заемщику может быть установлена ставка в 12% по краткосрочному кредиту методом «прайм +2» при «прайм-рейт» 10%.

Другим способом для данного клиента ставка может быть установлена на базе «прайм х 1,2»: процентная ставка по кредиту = 1,2 х 10% = 12%.

В условиях повышения ставок показатели, рассчитанные по методу «прайм х», растут быстрее показателей, рассчитанных по методу «прайм +2». При снижении ставок наблюдается обратное явление.

Начиная с 70-х годов наряду с использованием «прайм-рейт» в качестве базы по кредитам, предоставляемым предпринимательским фирмам, банки начали применять ставку ЛИБОР (Лондонскую межбанковскую ставку предложения). Это было связано с интернационализацией банковской системы и все возрастающим использованием : евродолларов ведущими банками в качестве кредитных ресурсов.

Дальнейшая модификация систем установления ставок по кредитам на основе «прайм-рейт» или ЛИБОР появилась в 80-х годах. Так родилась модель установления ставки ниже «прайм-рейт». Появление этой модели имело место в условиях жесточайшей конкурентной борьбы банков за заемщиков. В США, например, многие банки практикуют предоставление кредитов некоторым крупным и средним корпорациям на срок до нескольких дней и недель по ставкам денежного рынка ниже «прайм-рейт», к которым прибавляется небольшая маржа (от 0,25 до 0,75%) для покрытия риска определенных расходов и получения прибыли.

Еще одной модификацией модели ценового лидерства, появившейся в 80-х годах, является максимальная процентная ставка «кэп2» (согласованный верхний предел ставки по кредиту вне зависимости от будущей динамики процентных ставок на денежных рынках). Таким образом, заемщику может быть предложена плавающая ставка «прайм-рейт + 2» при максимуме 5% сверх первоначальной ставки. Однако банки должны проявлять осторожность при установлении ставок «кэп» по своим кредитным договорам. Длительный период поддержания высоких процентных ставок может привести к тому, что риск по плавающим процентным ставкам перейдет от заемщика к кредитору.

Российским законодательством не предусматриваются ограничения предельного размера процентных ставок за пользование кредитом. Этот вопрос решается сторонами самостоятельно в ходе согласования и подписания кредитного договора.

Начисление процентов по ссудам производится также в соответствии с договором. Процент за кредит – это цена за кредитные ресурсы. Его можно рассчитать следующим образом:

![]()

где I – размер начисленных процентов;

i – процентная ставка за кредит;

d – число дней в периоде;

К– количество дней в году;

а – средний остаток средств на счете, рассчитываемый по формуле:

![]()

где аi– остатки средств на соответствующие даты, взятые через равные промежутки времени (например, на первое число каждого месяца);

j = 1, 2, ..., т (т – количество данных).

Уровень процентных ставок по банковским ссудам определяется в зависимости от колебаний денежного рынка: изменения соотношения спроса на деньги и предложения денег. Если спрос и предложение уравновешены, то можно рассчитать базовую процентную ставку и величину процентной маржи. Базовая процентная ставка – самая низкая процентная ставка по кредитам, предоставляемым коммерческими банками наиболее надежным компаниям, кредитоспособным клиентам или первоклассным заемщикам. Остальные ставки процента по прочим видам ссуд, как правило, увязываются с базовой ставкой процента и факторами, влияющими на их изменение.

Базовая процентная ставка кредитования складывается в соответствии с уровнем процентов, уплачиваемых коммерческим банком по пассивным операциям. Общая базовая процентная ставка может быть определена по следующей формуле:

![]()

где Крэ – эффективные кредитные ресурсы;

Пспо – процентные ставки по соответствующим видам пассивных операций;

KB – объем кредитных вложений (активы, приносящие доход).

Общая базовая процентная ставка имеет аналитическое назначение. Ее используют для анализа оценки пакета кредитных предложений. При решении вопроса о выдаче конкретных ссуд следует применять показатель «базовая цена кредита» (БЦк), который устанавливается с учетом временного фактора – периода пользования ссудой (Т):

![]()

где Крэт – эффективные кредитные ресурсы за период Т;

КВт – объем кредитных вложений за период Т.

Различают рыночную и реальную цену ресурсов. Реальная цена представляет собой скорректированную на норму обязательных резервов рыночную цену:

Чтобы получить реальную цену за кредит, следует к его базовой цене прибавить величину маржи. В основе исчисления маржи лежит минимально необходимый объем дохода (ПОД), который рассчитывается в соответствии с суммой издержек банка и необходимой прибыли. Для определения издержек банка не требуется специальной методики. В них включаются расходы на осуществление деятельности банка: плата за кредитные ресурсы, оплата труда работников, арендная плата и т.д.

В основе методики исчисления прибыли лежит размер дохода, приходящийся на собственный капитал банка. Для акционерного коммерческого банка таким показателем будет дивиденд. Его уровень может быть ниже базовой процентной ставки по пассивным операциям, если рыночная стоимость выпущенных банком ценных бумаг будет ниже номинальной. При установлении нормы дохода на собственный капитал должен учитываться уровень дохода, выплачиваемый по привилегированным акциям.

Произведение средней нормы доходности на размер собственного капитала позволяет банку определить объем прибыли, направленной на выплату дивидендов. Средняя норма доходности является основной для исчисления общей суммы необходимой прибыли. Таким образом, минимально необходимый объем дохода банка можно рассчитать по формуле

НОД = ИБ + Пд + РФ + ПлБ + ФЭС,

где ИБ – сумма издержек банка;

Пд – прибыль, направленная на выплату дивидендов;

РФ – отчисления в резервный фонд банка (процент общего объема прибыли);

ПлБ – платежи в бюджет;

ФЭС – минимально целесообразный фонд потребления (ранее называемый фондом экономического стимулирования) банка.

Величину процентной маржи можно определить по формуле

![]()

Таким образом, выдача ссуд клиентам осуществляется с учетом базовой цены испрашиваемого кредита и процентной маржи, которая показывает, насколько доходы от активных операций способны перекрывать расходы по пассивным операциям. Для установления процентной маржи коммерческий банк должен изучить динамику процентных ставок по ссудам, учитывая при этом тот факт, что динамика может быть искажена темпами инфляции.

Из-за высоких темпов роста цен складывается отрицательная реальная процентная ставка, так как одним из основных источников ресурсов для коммерческих банков служили относительно «дешевые» централизованные кредиты. В банковской сфере действует та же схема, что и в посредническом бизнесе: вследствие того, что у источника ресурсов товар довольно дешев (отрицательная реальная процентная ставка), посредники делают многочисленные «накрутки» при его поэтапном перемещении из рук в руки до тех пор, пока он, наконец, не попадет к конечному потребителю.

Существование отрицательной ставки по рублевым кредитным ресурсам объясняется льготным отраслевым кредитованием, которое может выступать основным источником кредитной эмиссии. В результате уменьшения льготной эмиссии кредитных ресурсов ставка по межбанковским кредитам может формироваться по рыночным законам в соответствии с соотношением спроса и предложения на рынке денежных ресурсов. В итоге реальная ставка межбанковских кредитов (расчетная ставка межбанковских кредитов с поправкой на рост общего индекса цен) становится положительной.

Данный эффект является закономерным результатом замедления темпов роста цен. Рост цен очень болезнен для кредиторов и облегчает жизнь должникам. Заемщики выигрывают от неожиданной инфляции, так как они выплачивают долги обесцененными деньгами.

Рассмотрим пример. Заемщик взял в кредит 10 тыс. руб. на год под 120% годовых при сложных процентах. Требуется определить покупательную способность денег при уровне инфляции 140% в год.

По формуле

![]()

![]()

где S – наращенная сумма с учетом инфляции;

п – число лет, на которые взят кредит;

Р – первоначальная сумма;

i – процентная ставка;

у– уровень инфляции;

(1 + у) – индекс инфляции,

определяем покупательную способность денег:

![]()

Таким образом, покупательная способность суммы 10 тыс. руб. через год составит 9167 тыс. руб. Дополнительный выигрыш заемщика от обесценивания денег составит (10 - 9167) = 0,833 тыс. руб.

При сроке кредита в 1 год и заданном уровне инфляции ставка процентов по кредиту i(y) = i + у + iy. Погашаемая сумма с учетом инфляции при расчете простых процентов будет вычисляться по формуле

S = Р[1 + ni(y)].

Если задан годовой уровень инфляции (уr) и считается, что в течение года он изменялся пропорционально, то ставка процентов по кредитам со сроком менее 1 года (n < 1) может быть определена по формуле

i(y) = i + yr + niyr.

Рассмотрим пример. Ссуда в 500 руб. выдана на 200 дней. Ожидаемый годовой уровень инфляции составляет 180%. Требуется определить простую ставку процентов при выдаче ссуды и погашаемую сумму, если реальная доходность операции должна составлять 120% годовых при временной базе 365 дней. По формуле

i= 1,2 + 1,8 + 200/365 · 1,2 · 1,8 = 4,18(418%)

определяем, что процентная ставка, учитывающая инфляцию, равна 418%.

Погашаемая сумму с учетом инфляции составит

S = 500(1 + 200/365 · 4,18) = 1645,2 руб.

В банковской практике часто используют получаемое из этой формулы приближенное значение ставки по кредиту в условиях инфляции при заданных значениях реальной годовой ставки процентов и годового уровня инфляции: i(y) = i + у, т.е. величина инфляции добавляется к обычному уровню процентов за кредит. Эта формула носит название эффекта Фишера.

Рассмотрим пример. Фактическая величина процентов на авансируемый капитал (т.е. без учета инфляции) составляет 25%. Ожидаемый темп инфляции – 17,5% в год. Тогда ставка на капитал должна составлять 42,5% в год (25 + 17,5). Вкладчик, исходя из этих расчетов, вложит свой капитал только в то дело, которое принесет ему не менее 42,5% годовых.

При установлении величины ссудного процента следует учитывать спрос заемщиков на данную ссуду. Если уровень инфляции составит 3000% в год, то желающих взять ссуду под 3000% годовых не будет. Следовательно, размер ссудного процента должен быть снижен до разумного предела. Например, в 1992 г. уровень инфляции составил 2200%, однако коммерческие банки выдавали ссуду в среднем под 180% годовых.

В соответствии с рыночной конъюнктурой фактическая цена кредита может быть выше или ниже исчисленной банком реальной цены. В последнем случае коммерческий банк вынужден предпринять дополнительные меры по управлению своей ликвидностью: перестроить структуру пассивных операций и увеличить объем кредитных вложений, что не позволит ему обеспечить достаточный уровень ликвидности в условиях взимания пониженных процентных ставок по активным операциям.

К содержанию книги: Цены и ценообразование

Смотрите также:

Цены и ценообразование "Финансовое право" "Хозяйственное право"

ЦЕНООБРАЗОВАНИЕ НА ПРЕДПРИЯТИИ Цена — это количество денег (или ...

|

Во-первых, это сами цены, их виды, структура,

величина, динамика изменения. Во-вторых, ценообразование как способ установления

новых цен и... |

МАРКЕТИНГ. Установление цен на товары: задачи и политика ...

|

Фирмы подходят к проблемам ценообразования по-разному.

В мелких цены часто устанавливаются высшим руководством. В крупных... |

ЦЕНООБРАЗОВАНИЕ И РЕАЛИЗАЦИЯ ПРОДУКЦИИ порядок изменения свободных ...

|

ЦЕНООБРАЗОВАНИЕ И РЕАЛИЗАЦИЯ ПРОДУКЦИИ ... Свободные оптовые цены (тарифы) и

свободные отпускные цены (сложившегося ... |

МАРКЕТИНГ. Ценообразование. Методика расчета исходной цены

|

Фирмы решают проблему ценообразования,

выбирая себе методику расчета цен, в которой учитывается как минимум

одно из этих. ... |

МЕЖДУНАРОДНАЯ ЦЕНОВАЯ ПОЛИТИКА Международное стратегическое ...

|

Международное стратегическое ценообразование.

Цены устанавливаются непосредственно головной компанией — это часть.

... |

МАРКЕТИНГ. Ценообразование. Политика цен фирмы. Методика расчета ...

|

Краткое изложение основных положений законов,

касающихся проблем ценообразования, дано во об установлении цен

и ... |

|

В период застоя учеными, занимающимися проблемами цен,

высказывались разумные мысли об улучшении ценообразования в стране.

Но... |

МАРКЕТИНГ. Подходы к проблеме ценообразования

|

Мы рассмотрим следующие подходы к проблеме ценообразования:

установление цен на новый товар, ценообразование в рамках

товарной, ... |

МАРКЕТИНГ. Установление цен на товары: подходы к проблеме ...

|

В этой главе мы рассмотрим подходы к проблеме ценообразования.

Фирма не просто назначает ту или иную цену. систему ценообразования,

... |

МАРКЕТИНГ. Ценообразование на разных типах рынков

|

В каждом отдельном случае ценообразование

складывается по-разному. Государственная монополия может с помощью политики цен... |

МАРКЕТИНГ. Ценообразование в рамках товарной номенклатуры

|

Стратегия ценообразования корпорации

«Дженерал моторе» обычно заключается в рекламировании «раздетой» модели по цене,

скажем... |

Базовые принципы ценообразования. Справедливая фьючерская цена ...

|

Суть определения цены производных

инструментов заключается в том, что ... лежащие в основе ценообразования

по этим инструментам... |

Ценовая политика в первую очередь зависит от типа рынка, на ...

|

Ценообразование является неотъемлемой и важной частью маркетинговой деятельности. Цены,

устанавливаемые на продукты или услуги, ... |

Цена обычно рассматривается в качестве второго элемента комплекса ...

|

6) Ценообразование с целью проникновения на

рынок. Для проникновения на рынок в условиях сильной. может умышленно занизить

цены на ... |

Цены, регулируемые государством. Система ценообразования

|

Правовые основы государственного регулирования цен

составляют: Федеральный закон от 10 марта 1995 г. "О государственном регулировании... |

Ценообразование в комплексе маркетинга

|

В процессе формирования цены банком используются

методы ценообразования, основанные на учете затрат и на учете спроса.

Практика показала... |

Оценка стоимости бренда. Ценообразование и методы оценки капитала ...

|

на низшем (первом) уровне марочного ценообразования

цена формируется на основе определения затрат на производство продукции

и... |

МЕТОД ЦЕНООБРАЗОВАНИЯ НОРМАТИВНО-ПАРАМЕТРИЧЕСКИЙ. Экономико ...

|

МЕТОД ЦЕНООБРАЗОВАНИЯ

НОРМАТИВНО-ПАРАМЕТРИЧЕСКИЙ. Экономико-математический метод, позволяющий

рассчитывать уровни цен |